Рубрики

Что такое физкультурный вычет и как его можно получить?

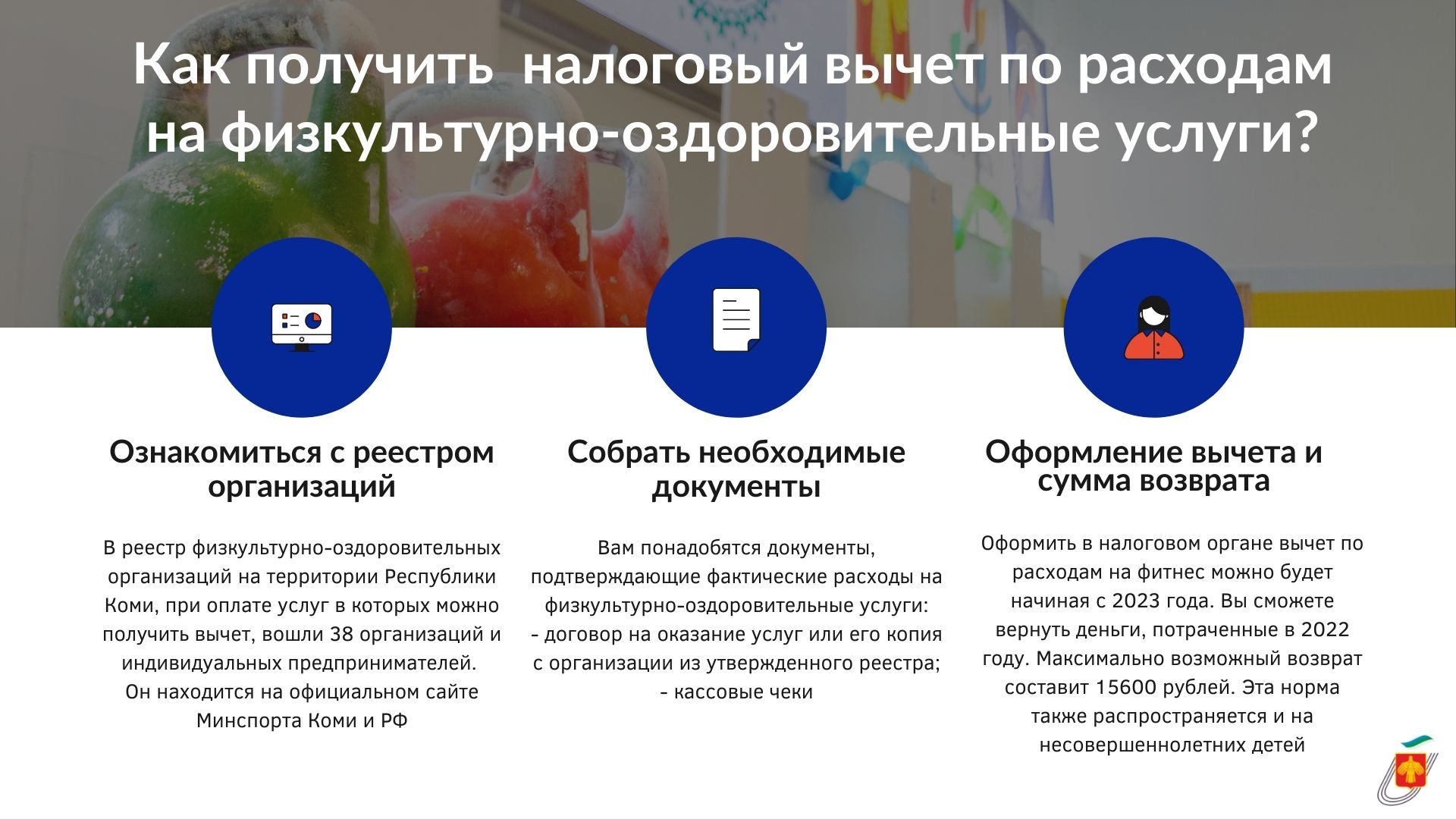

В 2022 году появится новый социальный вычет, который позволит компенсировать часть затрат на физкультурно-оздоровительные услуги. Получить его можно будет начиная с 2023 года. Вычет можно будет оформить не только за себя, но и за детей, в том числе усыновлённых, в возрасте до 18 лет.

Однако чтобы воспользоваться данной льготой, необходимо соблюсти ряд условий (Федеральный закон «О внесении изменений в отдельные законодательные акты Российской Федерации» № 88-ФЗ от 05.04.2021).

С 2021 года социальные вычеты можно применять только к основной налоговой базе. Вычет предоставляется в размере произведённых расходов на физкультурно-оздоровительные услуги, но не более чем с суммы 120 тыс. руб. Это максимально допустимая сумма всех социальных вычетов за календарный год (кроме дорогостоящего лечения и обучения детей). Это значит, что за год из бюджета можно будет вернуть не более 15 600 рублей.

Получить вычет можно через работодателя в год оплаты услуг или через налоговую инспекцию при представлении декларации 3-НДФЛ по истечении года, в котором были оплачены физкультурно-оздоровительные услуги.

Условия для получения вычета

Для получения данного социального вычета необходимо выполнить ряд условий:

* физкультурно-оздоровительные услуги должны быть включены в перечень, утверждаемый Правительством Российской Федерации;

* организация или ИП должны быть включены в перечень физкультурно-спортивных организаций (ИП), осуществляющих деятельность в области физической культуры и спорта в качестве основного вида деятельности.

Какие документы необходимо иметь?

Чтобы получить вычет, потребуются документы, которые подтверждают право на льготу:

* копия договора на оказание физкультурно-оздоровительных услуг;

* кассовый чек на бумажном носителе или в электронной форме;

* свидетельство о рождении (при получении вычета на ребёнка).

Как получить вычет?

Получить вычет можно через своего работодателя или при представлении декларации 3-НДФЛ в налоговую инспекцию.

Работодатель вправе предоставить вычет в том календарном году, в котором фактически понесены расходы. Для этого в течение года следует подать заявление в налоговую инспекцию (можно через личный кабинет налогоплательщика) и прикрепить к нему подтверждающие документы. В течение 30 календарных дней налоговая должна ответить, положен налогоплательщику вычет или нет. Ответ будет направлен работодателю (п. 1 ст. 2 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» № 100-ФЗ от 20.04.2021).

Для получения вычета через налоговую инспекцию нужно по окончании года, в котором возникло право на льготу, представить декларацию 3-НДФЛ. Это можно сделать в течение трёх лет. К декларации необходимо приложить подтверждающие документы. Камеральная проверка декларации может проводиться до трёх месяцев. Пока сокращение сроков проверки по данному социальному вычету не предусмотрено.

Воспользоваться налоговыми вычетами может только налоговый резидент РФ, который получает основной доход, облагаемый НДФЛ по ставке 13% (15%).